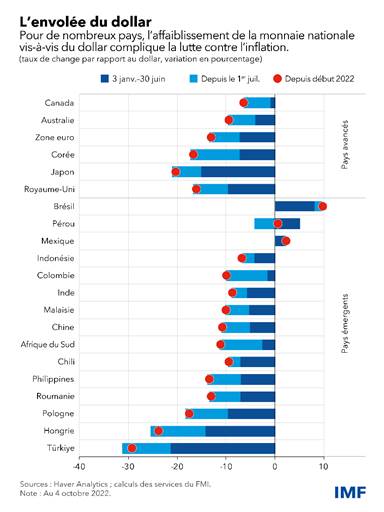

Le dollar est à son plus haut niveau depuis 2000, après avoir progressé de 22 % face au yen, de 13 % face à l’euro et de 6 % face aux monnaies des pays émergents depuis le début de l’année. Étant donné la position dominante du dollar dans le commerce et la finance à l’échelle internationale, une appréciation aussi forte enregistrée en quelques mois a des implications macroéconomiques non négligeables dans presque tous les pays.

Alors que la part des États-Unis dans les exportations mondiales de marchandises a baissé de 12 % à 8 % depuis 2000, celle du dollar dans les exportations mondiales s’est maintenue autour de 40 %. Pour de nombreux pays luttant contre l’inflation, l’affaiblissement de leur monnaie face au dollar complique cette lutte. On estime qu’en moyenne, une appréciation de 10 % du dollar a une répercussion de 1 % sur l’inflation. Ces pressions sont particulièrement vives dans les pays émergents, car ils sont plus dépendants aux importations que les pays avancés et la part de leurs importations facturée en dollars est plus importante.

L’appréciation du dollar se répercute aussi sur les bilans partout dans le monde. Environ la moitié des prêts transfrontières et des titres de créance internationaux sont libellés en dollars. Bien que les pays émergents émettent aujourd’hui davantage de dette libellée dans leur propre monnaie, leurs entreprises privées présentent des niveaux élevés de dette libellée en dollars. La hausse des taux d’intérêt mondiaux s’accompagne d’un durcissement considérable des conditions financières pour de nombreux pays. Le dollar fort ne fait qu’accentuer ces pressions, surtout pour les quelques pays émergents et les nombreux pays à faible revenu qui sont déjà exposés à un risque élevé de surendettement.

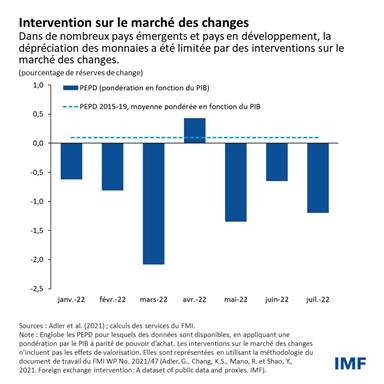

Dans ces circonstances, les pays doivent-ils soutenir activement leur monnaie ? Plusieurs pays recourent aux interventions sur le marché des changes. Le montant total des réserves de change détenues par les pays émergents et les pays en développement a chuté de plus de 6 % au cours des sept premiers mois de l’année.

Les mesures à prendre face à des pressions sur le taux de change doivent cibler les facteurs de variation du taux de change et les signes de perturbation des marchés. Plus précisément, les interventions sur le marché des changes ne doivent pas remplacer un ajustement nécessaire des politiques macroéconomiques. Des interventions temporaires ont toute leur place lorsque les fluctuations de la monnaie accroissent nettement les risques pour la stabilité financière ou perturbent fortement la capacité de la banque centrale à maintenir la stabilité des prix.

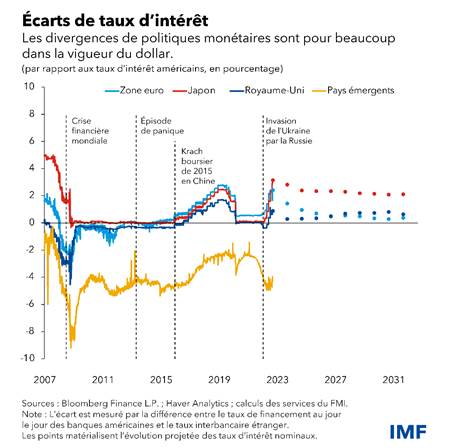

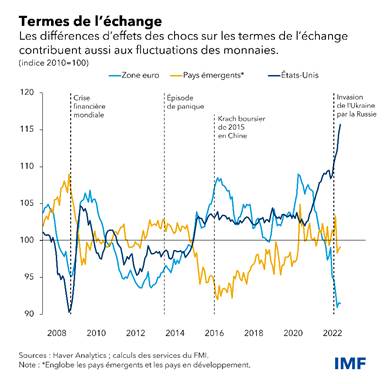

Aujourd’hui, l’appréciation du dollar est en grande partie due aux fondamentaux économiques : la montée rapide des taux d’intérêt américains et des termes de l’échange (rapport entre l’indice du prix des exportations d’un pays et celui de ses importations) plus favorables aux États-Unis en raison de la crise de l’énergie. Luttant contre une accélération historique de l’inflation, la Réserve fédérale s’est engagée sur une trajectoire de resserrement rapide de ses taux directeurs. La Banque centrale européenne, quoique confrontée elle aussi à une inflation généralisée, a envoyé des signaux de hausse moins radicale de ses taux directeurs, de crainte que la crise de l’énergie ne provoque une récession économique. Entre-temps, l’inflation modérée au Japon et en Chine a permis aux banques centrales de ces deux pays d’échapper à la tendance mondiale de durcissement de la politique monétaire.

Le choc colossal sur les termes de l’échange déclenché par l’invasion de l’Ukraine par la Russie est le deuxième grand facteur de la vigueur du dollar. La zone euro est fortement dépendante des importations énergétiques, en particulier du gaz naturel russe. La flambée des prix du gaz a fait plonger ses termes de l’échange à leur plus bas niveau historique depuis la création de la monnaie unique.

Quant aux pays émergents et aux pays en développement hors Chine, ils avaient été nombreux à prendre de l’avance dans le cycle mondial de durcissement monétaire, ce qui pourrait en partie s’expliquer par des préoccupations relatives à leur taux de change face au dollar. De leur côté, les PEPD exportateurs de produits de base ont enregistré un choc positif sur les termes de l’échange. En conséquence, les pressions sur le taux de change du pays émergent moyen ont été moins fortes que pour les pays avancés, et certains, comme le Brésil et le Mexique, ont même vu leur monnaie s’apprécier.

Étant donné le rôle important des facteurs fondamentaux, il convient de laisser le taux de change s’ajuster tout en utilisant la politique monétaire pour maintenir l’inflation à un niveau proche de sa cible. Le prix plus élevé des biens d’importation facilitera l’ajustement nécessaire aux chocs fondamentaux car il diminue les importations, ce qui contribue à réduire l’accumulation de dette extérieure. La politique budgétaire doit être utilisée pour aider les plus vulnérables sans compromettre les objectifs d’inflation.

D’autres mesures sont également nécessaires pour gérer les risques qui se profilent à l’horizon. On pourrait en particulier assister à des secousses bien plus violentes sur les marchés financiers, y compris une soudaine perte d’appétit pour les actifs des pays émergents qui amènerait un repli des investisseurs vers les actifs sûrs, et déclencherait d’importantes sorties de capitaux.

Dans ce contexte fragile, il est prudent d’accroître la résilience. Bien que les banques centrales des pays émergents aient tiré les leçons des crises précédentes et constitué des réserves en dollars ces dernières années, ces amortisseurs sont limités et doivent être utilisés avec prudence.

Accroître la résilience

Les pays doivent préserver les réserves de change vitales pour affronter une possible intensification des sorties de capitaux et des perturbations plus graves. Ceux qui le peuvent ont intérêt à rétablir les accords de crédit réciproque avec les banques centrales des pays avancés. Les pays dotés de solides politiques économiques qui ont besoin de gérer des vulnérabilités modérées devraient prendre les devants et profiter des lignes de précaution du FMI pour couvrir leurs futurs besoins de liquidité. Ceux dont la dette en devises est importante doivent réduire les asymétries de change par la gestion des flux de capitaux ou des politiques macroprudentielles, outre les opérations de gestion de la dette afin de lisser les profils de remboursement.

En dehors des fondamentaux, le resserrement des marchés financiers s'accompagne, dans certains pays, de signes de perturbations sur les marchés tels que l’augmentation des primes de couverture des risques de change et des primes pour le financement en monnaie locale. De graves perturbations sur les marchés des changes de faible profondeur déclencheraient d’importantes modifications de ces primes, qui pourraient engendrer une instabilité macroéconomique et financière.

Dans ce cas, une intervention temporaire sur le marché des changes peut être opportune et peut aussi contribuer à prévenir une amplification des conséquences financières défavorables si une forte dépréciation accroît les risques pour la stabilité financière, comme les défaillances d’entreprises, en raison d’asymétries. Enfin, une intervention temporaire peut également apporter un soutien à la politique monétaire dans les rares cas où une forte dépréciation du taux de change risque d’entraîner un désancrage des anticipations d’inflation et où la politique monétaire ne peut à elle seule rétablir la stabilité des prix.

Pour les États-Unis, en dépit des conséquences mondiales de la vigueur du dollar et du durcissement des conditions financières mondiales, le resserrement de la politique monétaire est la mesure appropriée tant que l’inflation américaine reste largement supérieure à la valeur cible. Une absence de resserrement nuirait à la crédibilité de la banque centrale, entraînerait un désancrage des anticipations d’inflation et exigerait ultérieurement un tour de vis encore plus radical, avec des retombées plus fortes pour le reste du monde.

Cela dit, la Réserve fédérale doit garder à l’esprit que de fortes retombées risquent d’avoir un effet boomerang sur l’économie américaine. En outre, en tant que fournisseur mondial de l’actif refuge du monde, les États-Unis pourraient réactiver les accords de crédit croisé avec les pays admissibles, comme ils l’ont fait au début de la pandémie, ce qui fournirait une importante soupape de sécurité dans une période de tension sur les marchés des changes. Ces mesures compléteraient utilement le financement en dollars fourni par la facilité permanente de pension pour les autorités monétaires étrangères et internationales de la Fed.

Le FMI poursuivra son étroite collaboration avec ses pays membres pour élaborer des politiques macroéconomiques appropriées dans cette période de turbulences, en s’appuyant sur son cadre d’action intégré. Au-delà des facilités de financement de précaution ouvertes aux pays admissibles, le FMI se tient prêt à étendre ses ressources de prêts aux pays membres qui rencontrent des problèmes de balance des paiements.